来源:紫金天风期货研究所

昨日连粕主力上探至3100元/吨,而今日重新打回3000元/吨出头。特朗普交易降温,连粕的大行情还会卷土重来吗?沿着完税成本——豆粕价格——饲料成本——养殖成本——物价的逻辑路径传导,若进口大豆加关税落地,将对大豆、豆粕、养殖产业链产生较大影响,并最终由国内消费者买单形成输入性通胀。

2019年与今年有一定的相似之处,18年至20年,中美贸易战从开始到结束,经历了近两年的时间,对进口大豆、豆粕产生了较大的影响,该时间段又与国内生猪瘟疫大爆发时段有一定重合,担心供应问题,国内在19年上半年进口较多大豆,而又缺乏下游养殖端的消费支撑,豆粕从19年5月开始累库,至9月已库存高企,而19年下半年,中美关系已缓和,中美贸易战虽历时两年,但是带来的豆粕牛市持续时间并不长,集中于18年第三季度。本篇对18-20年贸易战期间的重要时点、行情影响、到港成本、进口格局等方面进行回顾,供投资者参考。

1 行情回顾

11月7日,特朗普交易下,M01收3093元/吨,涨幅3.03%,月差走扩。产业挺价,现货价格大涨80-120元/吨,油厂豆粕成交36.98万吨,不算很多,但是比前一日好转。其实在两周前,国内就陆续传进口大豆到港、卸港受影响,区域豆粕现货价格陆续小涨,饲料企业备货天数普遍增加2-3天,但连粕对此没有很大反应,维持横盘态势(产地密西西比河水位上涨,叠加南北美风调雨顺,产地贴水下跌;国内供应仍充足)。

图1:豆粕单边行情回顾

图2:豆粕月差行情回顾

2 影响比较

(1)18-20中美贸易摩擦期间行情影响复盘

18年第一季度,美国宣称对自华进口商品加征关税,市场上有中国对美豆加征关税的预期,不过尚不明朗,美豆小幅下跌。时隔3个月左右,中国宣布次月开始对美豆加征关税至25%,美豆大跌,连粕大涨,当时的M1809-M1901也呈现正套行情。此外,市场更加倾向于交易预期,等待政策实际落地,而并未有超出预期的内容,行情往往反向演变。

图3:18-20年CBOT大豆与豆粕走势

图4:M09-M01

(2)贸易战期间重要时点及大豆到港成本走势

图5:中美贸易战期间进口大豆到港成本

大豆进口成本主要由美豆、CNF贴水、汇率、关税、增值税等因素决定,关税的上调会直接的导致大豆进口成本的上涨,并且会沿着完税成本——豆粕价格——饲料成本——养殖成本——物价的逻辑路径传导下去,并最终由国内消费者买单形成输入性通胀。 2018年的6月16日可以说是中美贸易战期间的一个关键时点,当天美豆完税成本较前日大涨643元/吨,巴西大豆完税成本跟涨285元/吨。

当前美豆进口完税成本在4700元/吨左右,取决于后续是否加征关税,加征多少,进口成本也会相应增加

(3)我国大豆进口

2018年全年,我国仅进口1664万吨美豆(同比下滑49%),2019年全年进口1701万吨美豆。需求转向巴西大豆,2018年全年,我国进口较多巴西大豆(6608万吨,同比增长30%),2019年进口巴西大豆5768万吨。

目前未听闻油厂有洗船的动作,近几周国内买船也维持在高位。

图6:我国进口大豆

(4)18年下游饲料企业配方的转变

18年第四季度,瘟疫开始爆发,至19年初全国生猪存栏不到3亿头,而当时面对大豆可能存在的后续供应不足,饲料企业寻求杂粕进口替代方案,调整饲料配方。

而在19年此后的月份里存栏逐渐减少,当年与今年有一定的相似之处,2019年5月前贸易商抢先进口大豆,又缺乏下游养殖的消费支撑,油厂豆粕库存从5月开始逐渐累库,在9月初已经超过135万吨。

目前暂未听闻饲企寻求杂粕替代,饲料配方稳定。

图7:我国生猪存栏

3 后续展望

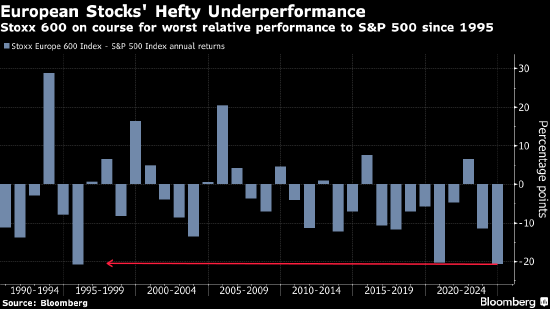

在贸易战的前期,市场提前交易后续加关税的预期,正如这两天的连粕阶段性上涨,但并未有实质性的落地,需等待政策验证,没有良好的基本面支撑下,情绪降温后,盘面回归理性。

贸易战中期,有实质性加关税表态后,依旧会走美豆下跌、连粕上涨的逻辑,持续的时间更长;当然也存在内外预期劈叉的情况,比如美国较为悲观,而中国不打算采取较为强硬的措施,那么美豆和连粕均会下跌。

贸易战后期,内外预期一致,双方进行磋商,那么美豆上涨,连粕下跌,回归基本面。

特朗普将于2025年1月20日入主白宫,再次执政上台,关注后续政策动态,若后续我国对进口美豆加征关税,则比起24/25季,实质上更有可能影响的是明年25/26季的美豆供应。近几周我国也采购了不少24/25季美豆,距离1月份还有几个月的时间,此外,下周要拍卖197万吨进口大豆,据传闻,11月批了100万吨动态储备大豆,接下来会出定向大豆,总数超过500万吨。当前预估11月进口大豆到港860万吨,12月850万吨,盘面的下跌也暗示着最近几个月大豆供应没有很大问题。

图8:进口大豆竞价交易公告

(转自:紫金天风期货研究所)